公認会計士・税理士の藤沼です。

EYからFASに転職し、財務DD・バリュエーションに主に携わっていました。

今回は、FASに興味のある会計士の方向けに、財務DDの仕事内容と「得られるキャリア」について解説します。

結論としては、かなりオススメのキャリアです。

財務DDとは?

財務DD(Due Diligence、デューデリジェンス)とは、M&Aにおける買収対象会社の(財務面での)実態調査をいいます。(参照:Deloitte)

M&Aでは 異なる組織を吸収・傘下に加えることになるため、事前に対象会社のリスクを洗い出しておき、買収の可否を検討する必要があります。

そこで、たとえば 簿外負債がないか・減損すべき資産がないかなど、財務面のリスクを網羅的に検証する必要があるのです。

そもそも、DDには様々な種類がある

そもそも、財務DD以外にも様々なデューデリジェンスが存在します。

- 財務DD

- 事業DD

- 法務DD

- 税務DD

- 人事DD

- ITDD

他にも専門的なDDが存在しますが、よく目にするのは上記6種類のDDです。

いずれも目的は財務DDと同様、「M&Aにおけるリスクの洗い出し」が趣旨になります。

各種コンサルティング会社によっては、全てのサービスをワンストップ(一気通貫)で提供していたり、財務・税務のみに特化していたりと様々です。

M&AにおいてどのDDを行うかはクライアント次第ですが、複数のDDを実行する場合には、適宜相互に連携するケースが一般的です。(これにより、新たなリスクを発見できる可能性があります)

財務DD業務の流れ

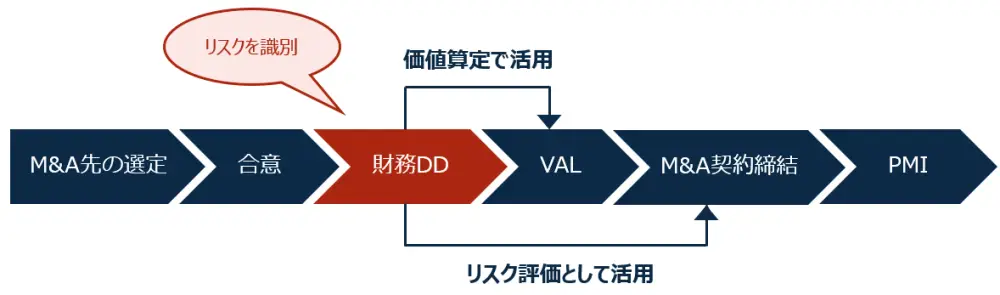

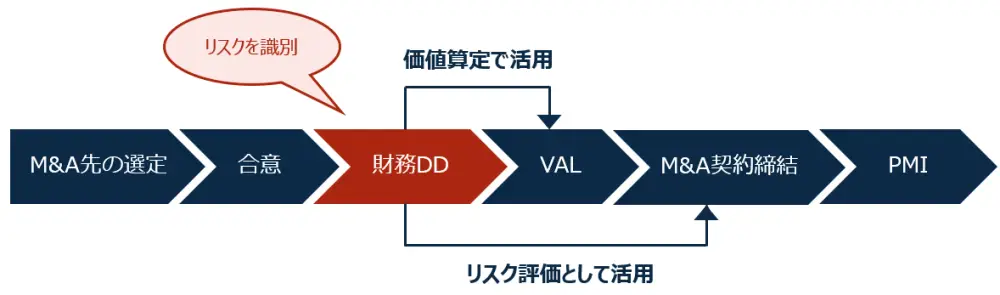

財務DDは、M&A全体の中で「M&A契約締結前」に実行されます。

これは、先述のとおり「買収前にリスクを洗い出す」という作業だからです。

買収後に想定外のリスクが検出されることのないよう、事前に主要な論点・リスクを網羅的に洗い出す必要があります。

なお、DDの契約は通常バイサイド(買い手側)とコンサルタントの間で結ばれますが、売り手側のニーズが強い場合には、セルサイド(売り手側)との契約でスタートするケースもあります。

① 財務DDの大まかな流れ

財務DDの流れは概ね定型化されており、非常にシンプルです。

まず、買収対象企業から過年度の財務諸表、及び管理会計資料を入手します。

次に 入手した資料をもとに、各メンバーが担当する分析項目を分け、過年度の財務データを分析していきます。

なお、分析対象もほぼ決まっており、次の項目を対象とするのが一般的です。

- 損益計算書

- 貸借対照表

- キャッシュフロー計算書

- 運転資本

- 有利子負債

- 正常収益力

- 設備投資

分析の中での疑問点などは、「Q&Aシート」を用意し、質問事項としてリストアップしていきます。

Q&Aシートは定期的にクライアント・買収対象会社に共有し、リアルタイムで回答を記入してもらいます。

回答が入手できたら、報告書として提出するプレゼン資料(パワーポイント)の自分の担当項目を埋めていきます。

長引きそうな場合には 中間報告会を設け、途中までに検出したリスク等を関係者に共有し、そこでのフィードバックを受けて最終報告に向けて動きます。

このような流れで、クライアント先に出向く機会が少なく、(報告書の提出を除いて)ほぼリモートで完結するのが通常です。

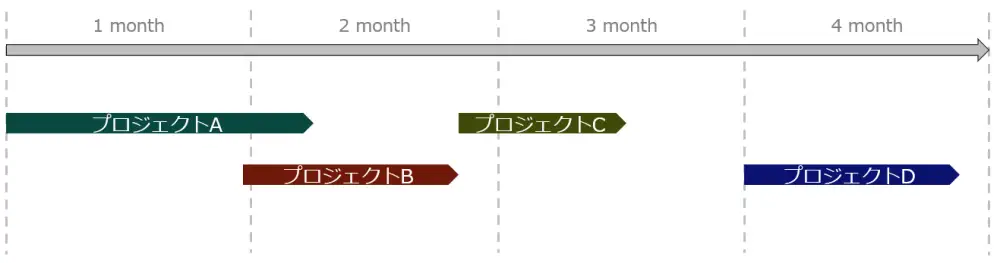

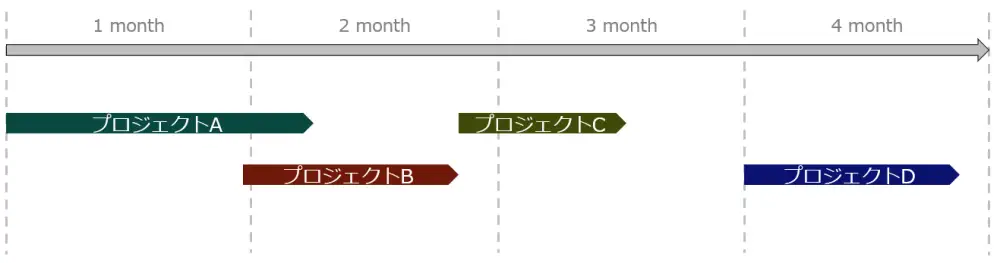

② プロジェクトの期間

財務DD自体は、早ければ2週間、遅くとも1ヶ月程度で完了するのが一般的です。(上記画像のように、プロジェクトが被る期間もあれば、何もない期間もあったりします)

監査法人での会計監査とは異なり、かなり限定的な手続を実施しますので、あっという間に終わってしまうのです。

そのため、(会計監査と比べれば)レビューの質はかなり低く、本質的に重要な部分のみに限定して調査を行います。

BIG4での膨大な文書化・バウチングに疲弊されている方にとっては、かなりのカルチャーショックを受けると思います。

③ 他のプロセスとの関り

財務DDの目的は「リスクの洗い出し」ですが、実際は、もう1つの目的をもって実施されます。

それは、バリュエーションでの活用です。

バリュエーションとは「企業価値の評価」をいい、たとえばDCF法などによる企業価値評価が実施されます。

そもそもクライアント企業は、M&Aの実行が最終目的としており、財務DDはそれまでの準備的な位置づけです。

そして財務DDで入手した情報(正常収益力や、設備投資に関する情報など)は、例えばDCF法によるバリュエーションでそのまま用いることができます。

財務DDで異常項目を検出した場合、正常収益力を反映したEBITDAを算出することで、バリュエーションに役立てることができます。

裏を返せば、正しい企業価値を算定するために財務DDでリスクを洗い出す、ともいえるでしょう。

そのため、財務DDはバリュエーションとセットで受託するケースが多く、手続きも同時進行で進むケースが一般的です。

④ 他のDDとの関り

財務DDは、他のDD手続との関りも多少あります。

たとえば、財務DDにおいて検出された「簿外負債」「偶発債務」は、法務DDにおいても論点になるケースがあり、また事業DDで利用される事業計画書は、財務DDで検討した売上高などの水準と比較することで、その妥当性が検討されます。

先述のとおり、各種DDをそれぞれ別のコンサルタント会社が契約するケースがあるため、様々な利害関係者とコミュニケーションをとることができる点は「面白い」と感じました。

財務DDのやりがいは?

財務DDの手続きは、会計監査と似た部分があります。

しかし、会計監査よりも圧倒的に面白味を感じました。

- クライアントから感謝されるケースがある

- 成長スピードが早い

- プレゼン能力が身に付く

それぞれ解説します。

① クライアントから感謝されるケースがある

監査法人での会計監査とは異なり、財務DDではクライアントに直接サービスを提供することができます。

たとえば、クライアントが気付いていなかった財務上のリスクがあった場合、買収価格の交渉を有利に(安く)進めることができますから、それがクライアントの利益に直結することになります。

また、監査とは異なり(仮に誤謬があったとしても)財務諸表を直接修正しなければならない訳ではないため、買収対象会社の負担も少なく、不満・クレームが出ることはほとんどありません。(あくまで買収価値に反映すればOKですので)

このように、財務DDでは感謝されるシチュエーションが多く、かつ精神的なストレスも溜まりづらいという利点があります。

② 成長スピードが早い

先述のとおり、財務DDは1つのプロジェクトが2週間~1ヶ月で完了し、手続きも本質的です。

そのため、短期間で重要な論点を反復することができ、早い段階で大きく成長することができます。

また、財務DDはバリュエーションと同時進行するケースが多く、コンサルティング会社によっては 1人で両方を担当するケースも少なくありません。

この場合、監査経験を活かしながらもファイナンスの知見を高めることができるため、大きな成長を実感できるでしょう。

私自身も、FASに入社して3ヶ月で驚くほど成長を実感しました。

また、望めば海外のM&A案件(クロスボーダー案件)に触れることもできますから、語学学習にも向いていると感じます。

③ プレゼン能力が身に付く

監査法人内では、意外とプレゼン能力が身に付かないものです。

監査報告会も、アジェンダペラ1枚だったりします。

一方、FASでは提出する報告書をパワーポイントで作成するのが基本です。

財務DDのみであっても、最低でも30ページにはなるでしょう。

形式はある程度決まっていますが、手続きを進めながらパワーポイントの作成も同時に進めますので、成果物をダイレクトに作っている感覚があります。

監査報告書とは違い、形式はアレンジ出来ますから、クライアント目線で成果物を作成する面白味があります。

財務DDに求められる能力

財務DDは監査と似ており、財務諸表の重要項目に対して分析を行います。

そのため 監査経験者であれば、財務DDで手こずるシチュエーションは少なく、むしろ即戦力になるでしょう。

もし転職前に不安があれば、Amazon等で実務書を1冊程度見ておけば十分です。 そのくらい、会計士にとって難易度は低いです。

一方で、財務DDのレベル感はクライアントの要求水準によって変動しますから、クライアントがどの程度の精度(細かさ)を求めるのか、正確に判断する能力は求められます。

財務DDは監査とは異なり、準拠すべき基準がないため、この点で正確な意思疎通が求められるのです。

そのため、クライアントとのミーティングでは不明確な点があれば主体的に質問するなど、与えられた分担をしっかりとやり遂げる意識は必要だと感じます。

ただ、これも監査経験者であれば難易度は低いです。

会計士がキャリアとして財務DDを選ぶメリット

私たち会計士がキャリアとして財務DDを選ぶメリットは、大きく3つあります。

- つぶしが効く

- 年収が上がりやすい

- 純粋に、楽しい。

それぞれ解説します。

① つぶしが効く

会計士が会計・監査のフィールドを飛び越えるのであれば、財務DDが一番良いです。

財務DDはファイナンス分野への入り口となり、バリュエーション、PMIなど、更にファイナンスの専門性を高めることができます。

「監査だけで終わりたくない」という会計士には、うってつけの分野になるでしょう。

私自身も、キャリアの幅が最も広がることから、FASコンサルを転職先に選びました。

なお、財務DDの経験を活かした転職先については、後述します。

② 年収が上がりやすい

FASをはじめとするファイナンスの分野は、年収が非常に上がりやすい傾向にあります。

たとえば私は、EYからFASに転職したことで、年収が200万弱増えました。(会計士5年目で年収900万)

年収をあまり意識されない会計士の方も多いのですが、個人的に、年収はかなり重要視すべきだと感じます。

極端な話、年収が高ければリタイアする時期も早めることができますから。

③ 純粋に、楽しい。

「やりがい」の部分でもお話しましたが、シンプルにやっていて楽しいです。

コンサル会社なので残業時間は増えやすい傾向にありますが、監査とはストレスの質が違うため、あまり疲れを感じませんでした。

監査しか経験のなかった自分が、新たな武器を手に入れている感覚があり、会計士としての成長を強く感じました。

会計士がキャリアとして財務DDを選ぶデメリット

次に、財務DDというキャリアを選ぶことによるデメリットです。

- 成長スピードが早すぎる

- 忙しい

それぞれ解説します。

① 成長スピードが早すぎる

これは良いことでもあるのですが、成長スピードが早すぎるあまり、習熟も早いのです。

つまり、もし転職先で財務DDしか経験できなかった場合、数年で飽きがきてしまうと思います。(少なくとも、私なら3年で飽きていました)

先述のとおり、財務DDは長くとも1ヶ月程度で完了し、また新たなプロジェクトチームに入り、、、の連続です。

その会社に長く在籍したいのであれば、財務DD以外の経験もできる会社を選ぶべきです。

② 忙しい

FASはどこもそうですが、基本的に仕事は忙しいです。

たまに残業がほとんどないFAS会社もあるのですが、基本、残業は発生するものと考えた方が良いです。

プロジェクトをこなした回数だけ報酬も増えるビジネスモデルですので、バリバリ働きたいタイプの方が多い印象です。

個人的には、監査法人時代に比べればストレスはほとんど感じませんでしたが、遅くまで毎日働いていると体力がキツくなってきます。

ワークライフバランス重視の方は、経理・中小監査法人などの転職先を選ばれると良いでしょう。

会計士が財務DDを経験できる転職先

財務DDを経験できる転職先は、次の職種です。

- 国内系FASコンサル会社

- BIG4のアドバイザリー部門

- ベンチャーCFO

- 上場会社の経理(M&A部門)

- 投資銀行

- PEファンド

主にコンサル系の業種が多いですが、一部、M&Aの活発な事業会社でも財務DDに関与することができます。

財務DDの経験は潰しが効くため、その後更に転職するような場合でも、上記の業種で高く評価される傾向にあります。

財務DD自体は会計士の資格がなくとも関与できますが、クライアントからのニーズとして「会計士に見てほしい」というニーズも根強く、私たち会計士にとっては美味しい仕事だと思います。(監査ほどリスクもないですからね)